Perché il tema è rilevante

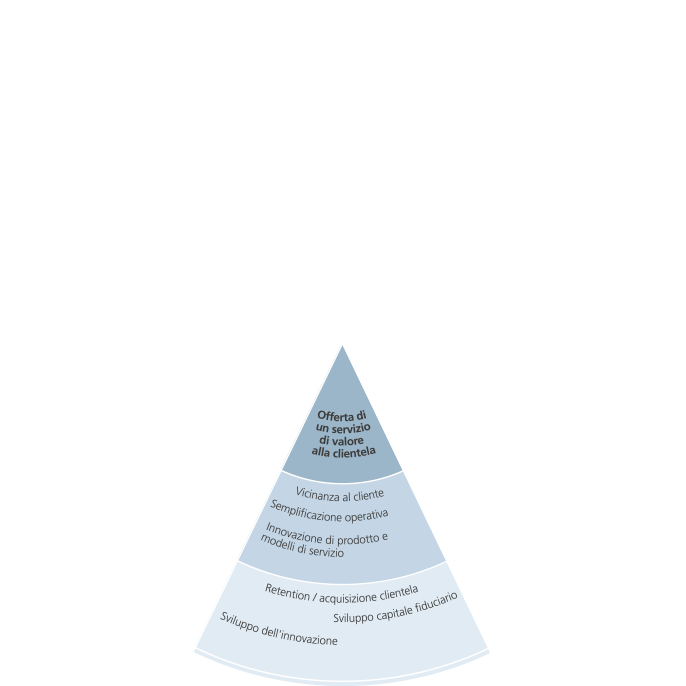

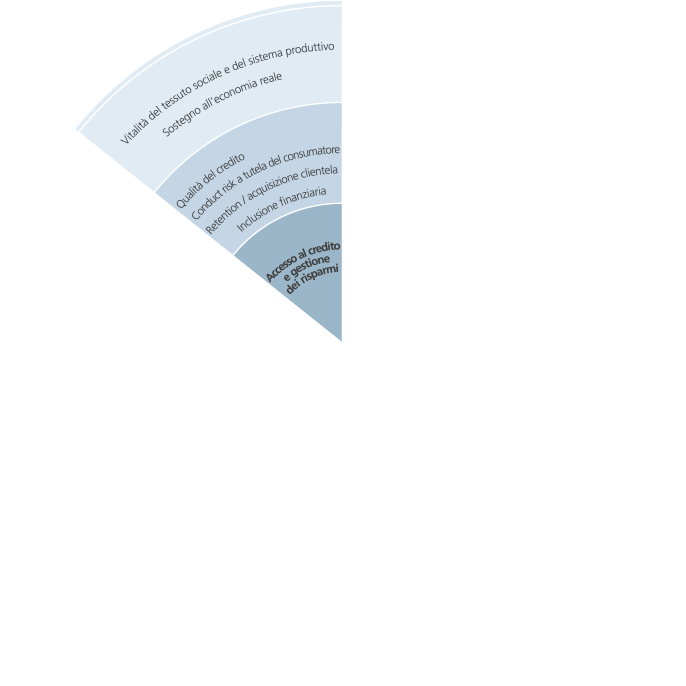

Per contribuire al benessere e al progresso delle comunità in cui opera Intesa Sanpaolo punta all’offerta di un servizio eccellente e affidabile, garantendo un supporto differenziato alle diverse tipologie di clientela e valorizzando la relazione con i clienti, attraverso un ascolto approfondito e sistematico, indagini di customer satisfaction e una efficace gestione dei reclami. Tale approccio risponde alle necessità di fiducia e vicinanza espresse dai clienti e permette di realizzare una strategia complessiva di crescita.

I modelli di servizio adottati focalizzano l’offerta sui bisogni dei clienti e l’approccio commerciale è orientato alla consulenza favorendo la consapevolezza d’acquisto. Particolare attenzione viene data alle persone con disabilità per favorire il pieno accesso ai servizi.

Il Gruppo opera in ottica multicanale per rendere i servizi bancari sempre più accessibili, in modo semplice, efficiente, flessibile e a costi più contenuti, garantendo molteplici punti di contatto virtuali e maggiore raggiungibilità dei servizi. Intesa Sanpaolo promuove l’innovazione, la ricerca e analizza le soluzioni innovative presenti sul mercato nazionale e internazionale per identificare opportunità di sviluppo, anche attraverso la collaborazione con università e centri di ricerca.

I temi della relazione con la clientela, della customer satisfaction, dei reclami, della multicanalità e dell’innovazione sono presidiati sia mediante regole interne e guide operative, che rispondono anche alla normativa vigente, sia da processi dedicati e specifici modelli di servizio. I risultati sono monitorati e valutati in processi di miglioramento nel tempo.

Le Funzioni di marketing nelle Business Unit definiscono il modello commerciale di relazione con il cliente e le modalità di analisi della soddisfazione, di gestione dei reclami e di sviluppo di nuove iniziative. I Servizi delle Direzioni Centrali supportano l’attività delle Business Unit per gli ambiti di rispettiva competenza.

In particolare, il Tavolo Risparmio della Divisione Banca dei Territori, presieduto dal Responsabile della Divisione, è l’organo tecnico, con ruolo informativo e deliberativo, per le tematiche della gestione del risparmio della clientela privata e delle imprese.

Il tema dell’innovazione è governato dalla struttura del Chief Innovation Officer, che ne definisce le strategie, gli indirizzi e identifica le opportunità di sviluppo per il Gruppo e per la clientela operando in sinergia con le Business Unit.

Il Piano d’Impresa pone il cliente al centro del nuovo modello di servizio. Con l’’estensione del modello di filiale che offre spazi aperti e flessibili, è stata integrata l’attività di consulenza con i canali digitali per far sentire le persone “a casa”. Il programma “Insieme per la Crescita” con interventi sulle competenze relazionali e comportamentali ha puntato a migliorare la soddisfazione dei clienti e delle persone, tramite la leva della qualità del servizio e del clima di filiale. Il cambiamento così generato è stato misurato dalla soddisfazione del cliente e del dipendente attraverso il barometro di filiale (voto sintetico di barometro 7,7 su una scala da 1 a 10, con oltre 230.000 questionari raccolti).

Lo sviluppo del progetto di dematerializzazione dei contratti, che ha raggiunto l’obiettivo di utilizzo esclusivo della firma grafometrica o digitale, contribuisce alla soddisfazione dei clienti con una riduzione dei tempi di attesa e un’archiviazione razionale della documentazione, oltre a generare un risparmio di costi e impronta ambientale.

Migliori condizioni di accesso dei servizi sono stati conseguiti con la Filiale Online e con lo sviluppo della multicanalità integrata (6,4 milioni di clienti, in aumento di circa 1,6 milioni da inizio 2014). Anche le Banche estere (in primis, Alexbank, CIB Bank e Privredna Banka Zagreb) hanno sviluppato una piattaforma evoluta di accesso ai servizi tramite canali digitali e fisici (Digical).

Le rilevazioni di customer experience sono state innovate estendendo a nuovi indicatori il “Sistema di Eccellenza SEIok”, che misura la qualità del servizio erogato dalle filiali per facilitare l’individuazione degli ambiti di miglioramento.

Per sostenere la competitività, le competenze e l’innovazione delle imprese, il Gruppo ha offerto iniziative formative per le PMI (ampliamento del programma “Skills4Business” con l’introduzione di “Digital4Export” orientato alla digitalizzazione e dell’internazionalizzazione) e ha implementato l’offerta tecnologica (servizi di advisory per settori/tecnologie di eccellenza, supporto a nuovi progetti dell’economia locale, sostegno a start-up con elevato potenziale di crescita, piattaforme digitali per il contatto fra i “creatori di innovazione” e i potenziali utilizzatori).

Indicatori di performance e obiettivi raggiunti

| Indicatore | Risultati 2016 | Obiettivi al 2017 |

|---|---|---|

| Insieme per la crescita | Circa 4.000 filiali coinvolte Barometro di filiale: voto sintetico di barometro 7,7 Oltre 220.000 questionari |

Soddisfazione dei clienti e dei dipendenti e miglioramento della performance |

| Rilevazioni sistematiche del Net Promoter Score mediante indagini web e telefoniche |

Circa 400.000 giudizi espressi dai clienti Retail e Personal e 50.000 giudizi espressi dai clienti Imprese

NPS Retail: 8 NPS Imprese: 18 Rilevazioni avviate nel 2016 |

Sviluppare la Customer Experience Leadership mediante:

|

| Rilevazioni sistematiche di Customer Experience | Rilevazione via e-mail e sms su vendita prodotti, servizi di consulenza, operatività di Cassa a Privati e Aziende Retail. Circa 2 mln di clienti a target e circa 250.000 i giudizi espressi Indice netto di soddisfazione: 45 (41 nel 2015) | Rilevare la soddisfazione percepita dalla clientela su tutti i punti di contatto cliente-banca e su tutti i canali (filiale, online, telefono e chat) e migliorarne la customer experience. |

| Mantenimento dei tempi medi di risposta ai reclami e ricorsi della clientela (Capogruppo) rispetto alla normativa di riferimento (N/R) |

Attività di investimento Reclami: 41 gg. (vs N/R 90 gg; 46 gg. nel 2015) Ricorsi: 39 gg. Servizi bancari e finanziari Reclami: 19 gg (vs N/R 30 gg; 19 gg. nel 2015) Ricorsi: 18 gg. |

Mantenere elevati indici di performance nell’ascolto del cliente |

| Dematerializzazione dei contratti | Raggiunto l’obiettivo di eliminazione della firma su carta in tutte le filiali Retail e Personal. Circa 8,3 mln di operazioni dematerializzate nel 2016 | Ridurre i tempi di attesa, semplificare i processi e migliorare la qualità del servizio |

| Sviluppo multicanalità integrata * | 6,4 mln clienti multicanale (+1,6 mln da inizio 2014) |

7,9 mln clienti multicanale |

* Riferito al perimetro Italia, persone fisiche e giuridiche (non include Fideuram Intesa Sanpaolo Private Banking)